Необслужваните вземания по кредити на дружествата, специализирани в кредитиране, нарастват в номинално изражение с 10.8% на годишна база до общо 319.9 млн. лева, сочат данните на Българската народна банка към края на първото тримесечие на тази година. Това представлява увеличение от 31.3 млн. лева същия период на миналата 2022 година. Спрямо края на 2022 година необслужваните вземания нарастват с 5.7% или 17.2 млн. лева.

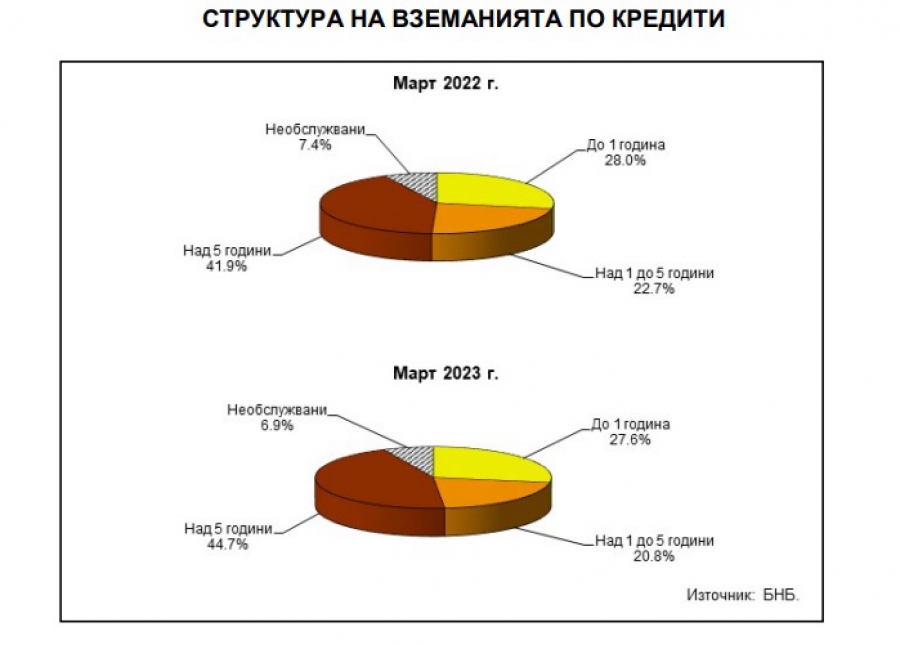

Въпреки номиналното увеличение на необслужваните вземания, делът им спрямо общия размер на всички така наречени бързи кредити се понижава, като към края на първото тримесечие на тази година възлиза на 6.9%. Година по-рано делът на лошите бързи заеми бе 7.4%. Номиналният размер на необслужваните вземания към края на този март остава под пиковете от средата на миналата година, когато сумата бе достигнала близо 348 млн. лева.

Общият размер на вземанията по кредити на дружествата, специализирани в кредитиране, нарастват с 18.8% на годишна база или 733 млн. лева до 4.64 млрд. лева към края на месец март тази година. Преди година сумата по вземанията бе 3.9 млрд. лева. Спрямо края на 2022 година пък увеличението достига 4.8% или 212.7 млн. лева.

Изтеглихме бързи кредити за 725 млн. лева през миналата година

Трябва да се отбележи, че върху вземанията по кредити оказват влияние и нетните продажби на кредити от дружествата, които за последните дванадесет месеца са в размер на 93.1 млн. лева. На годишна база продадените кредити са в размер на 100.4 млн. лв. (в т.ч. 17.4 млн. лв. през първото тримесечие на 2023 г.), а закупените – 7.3 млн. лв. (в т.ч. 0.3 млн. лв. през първото тримесечие на 2023 г.).

В матуритетната структура на вземанията преобладават кредитите над 5 години, които са 2.072 млрд. лв. в края март 2023 година. Те нарастват с 26.5% (433.8 млн. лв.) спрямо края на март 2022 г. и с 5.2% (102.4 млн. лв.) в сравнение с края на декември 2022 година. Относителният дял на тези кредити в общия размер на вземанията по кредити нараства от 41.9% в края на март 2022 г. до 44.7% в края на същия месец на 2023 година.

В края на първото тримесечие на 2023 г. вземанията по кредити с матуритет над 1 до 5 години са 966.3 млн. лева. Те нарастват с 9% (79.9 млн. лв.) на годишна база и със 7% (63.1 млн. лв.) в сравнение с края на четвъртото тримесечие на 2022 година, сочат данните на БНБ.

Вземанията по кредити с матуритет до 1 година са 1.281 млрд. лв. в края на март 2023 г., като нарастват със 17.2% (188.1 млн. лв.) спрямо края на същия месец на 2022 г. и с 2.4% (30 млн. лв.) в сравнение с края на четвъртото тримесечие на 2022 година.

В края на март 2023 г. вземанията по кредити от сектор Домакинства и НТООД нарастват на годишна база с 18.6% (510.2 млн. лв.) до 3.252 млрд. лева. Спрямо края на декември 2022 г. те се увеличават с 4.6% (142 млн. лв.). Относителният им дял в общия размер на вземанията по кредити от резиденти намалява от 71.1% в края на март 2022 г. до 71% в края на същия месец на 2023 година. Вземанията по кредити от сектор Нефинансови предприятия са 1.183 млрд. лв. към края на първото тримесечие на 2023 година. Те се увеличават с 16.8% (170.5 млн. лв.) в сравнение с края на март 2022 г. и с 5.4% (61 млн. лв.) спрямо края на декември 2022 година. Относителният им дял в общия размер на вземанията по кредити от резиденти намалява от 26.2% в края на март 2022 г. до 25.8% в края на същия месец на 2023 година.

Жилищното кредитиране продължава да чупи рекорди въпреки охлаждането на имотния пазар

В структурата на вземанията по кредити от сектор Домакинства и НТООД преобладават потребителските кредити, които са 3.130 млрд. лв. в края на първото тримесечие на 2023 година. Те се увеличават с 19.6% (512.9 млн. лв.) на годишна база и с 4.6% (138 млн. лв.) спрямо края на декември 2022 година. Относителният им дял в общия размер на вземанията по кредити от сектор Домакинства и НТООД нараства от 95.4% към края на март 2022 г. до 96.2% към края на същия месец на 2023 година.

Размерът на жилищните кредити в края на първото тримесечие на 2023 г. е 32.3 млн. лв. Те намаляват с 4.6% (1.5 млн. лв.) в сравнение с края на март 2022 година, а се увеличават с 1.6% (0.5 млн. лв.) спрямо декември 2022 г. Относителният дял на тези кредити в общия размер на вземанията от сектор Домакинства и НТООД намалява от 1.2% в края на март 2022 г. до 1% в края на същия месец на 2023 година.

Другите кредити са общо 90 млн. лв. в края на март 2023 г. Те намаляват с 1.3% (1.2 млн. лв.) в сравнение с края на март 2022 година, а се увеличават с 4.1% (3.6 млн. лв.) спрямо края на декември 2022 година. Относителният им дял намалява от 3.3% в края на март 2022 г. до 2.8% в края на същия месец на 2023 година.

Коментари